Theo điều 4 Thông tư 78/TT-BTC quy định:

1. Thu nhập tính thuế trong kỳ tính thuế được xác định bằng thu nhập chịu thuế trừ thu nhập được miễn thuế và các khoản lỗ được kết chuyển từ các năm trước theo quy định.

- Thu nhập tính thuế được xác định theo công thức sau:

| Thu nhập tính thuế |

= |

Thu nhập chịu thuế |

- |

(Thu nhập được miễn thuế |

+ |

Các khoản lỗ được kết chuyển theo quy định) |

Tham khảo Khoá học Kế toán nhà hàng khách sạn

2. Thu nhập chịu thuế trong kỳ tính thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác.

- Thu nhập chịu thuế trong kỳ tính thuế xác định như sau:

| Thu nhập chịu thuế |

= |

(Doanh thu |

- |

Chi phí được trừ) |

+ |

Các khoản thu nhập khác |

Theo điều 9 Thông tư 78/2014/TT-BTC:

1. Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập tính thuế chưa bao gồm các khoản lỗ được kết chuyển từ các năm trước chuyển sang.

Như vậy: Cách xác định Lỗ - Lãi trong kỳ như sau:

| Thu nhập tính thuế |

= |

((Doanh thu |

- |

Chi phí được trừ) |

+ |

Các khoản thu nhập khác ) |

- |

Thu nhập được miễn thuế |

- Nếu Thu nhập tính thuế > 0 -> Tức là Lãi (Các bạn có thể chuyển lỗ từ kỳ trước sang)

- Nếu Thu nhập tính thuế < 0 -> Tức là Lỗ (Vì lỗ nên không phải chuyển lỗ sang)

Tham khảo Khoá học Kế toán tổng hợp thực tế

Theo điều 9 Thông tư 78/2014/TT-BTC:

2. Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế) của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

- Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý của năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm.

Ví dụ 1: Năm 2019 Công ty A có phát sinh lỗ là 10 tỷ đồng.

- Năm 2020 Cty có phát sinh thu nhập là 12 tỷ đồng.

-> Thì Cty được chuyển toàn bộ số lỗ của năm 2019 là 10 tỷ vào thu nhập năm 2020.

Ví dụ 2: Năm 2019 DN B có phát sinh lỗ là 20 tỷ đồng.

- Năm 2020 DN B có phát sinh thu nhập là 15 tỷ đồng thì:

+ DN B chỉ được chuyển lỗ tối đa 15 tỷ đồng vào thu nhập năm 2020 (tối đa bằng số lãi năm nay);

+ Số lỗ còn lại (20 - 15 = 5 tỷ đồng), DN theo dõi và chuyển liên tục theo nguyên tắc chuyển lỗ vào các năm tiếp theo, nhưng tối đa không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

- Doanh nghiệp có số lỗ giữa các quý trong cùng một năm tài chính thì được bù trừ số lỗ của quý trước vào các quý tiếp theo của năm tài chính đó. Khi quyết toán thuế thu nhập doanh nghiệp, doanh nghiệp xác định số lỗ của cả năm và chuyển toàn bộ và liên tục số lỗ vào thu nhập chịu thuế của những năm tiếp sau năm phát sinh lỗ theo quy định nêu trên.

- Doanh nghiệp tự xác định số lỗ được trừ vào thu nhập theo nguyên tắc nêu trên. Trường hợp trong thời gian chuyển lỗ có phát sinh tiếp số lỗ thì số lỗ phát sinh này (không bao gồm số lỗ của kỳ trước chuyển sang) sẽ được chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Trường hợp cơ quan có thẩm quyền kiểm tra, thanh tra quyết toán thuế thu nhập doanh nghiệp xác định số lỗ doanh nghiệp được chuyển khác với số lỗ do doanh nghiệp tự xác định thì số lỗ được chuyển xác định theo kết luận của cơ quan kiểm tra, thanh tra nhưng đảm bảo chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ theo quy định.

Quá thời hạn 5 năm kể từ năm tiếp sau năm phát sinh lỗ, nếu số lỗ phát sinh chưa chuyển hết thì sẽ không được chuyển vào thu nhập của các năm tiếp sau.

Như vậy: Nguyên tắc chuyển lỗ như sau:

- Chỉ chuyển lỗ khi có lãi.

- Số lỗ phải được chuyển toàn bộ và liên tục (và Tối đa bằng số lãi của năm chuyển).

- Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Tham khảo Khoá học Ôn thi Đại lý Thuế

Chỉ thực hiện làm phụ lục chuyển lỗ khi:

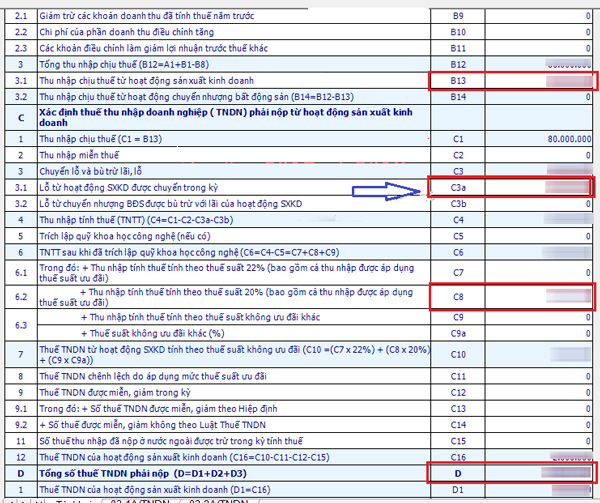

Như đã đề cập ở phần trên, chỉ khi thu nhập tính thuế > 0 thì mới cần làm phụ lục chuyển lỗ. Đối chiếu lên tờ quyết toán thuế TNDN (03/TNDN), nếu bạn thấy “chỉ tiêu C4 - Thu nhập tính thuế” phát sinh dương thì mới làm phụ lục 03/2A/TNDN.

Có số lỗ của các năm trước chưa được chuyển hoặc chưa chuyển hết. (Lưu ý: chỉ được chuyển trong vòng 5 năm). Ví dụ quyết toán năm 2023 thì được chuyển lỗ từ năm 2018 đến 2022

Để xác định được các năm trước lỗ bao nhiêu thì các bạn căn cứ vào:

- Chỉ tiêu C4 - TNTT của các năm đó: phát sinh âm (giá trị ở trong ngoặc) là năm đó lỗ.

- Số lỗ còn được chuyển: Thông qua phụ lục chuyển lỗ 03-2A/TNDN của các năm trước đã thực hiện khi năm đó lãi.

Cách chuyển lỗ trên Phụ lục 03-2A/TNDN

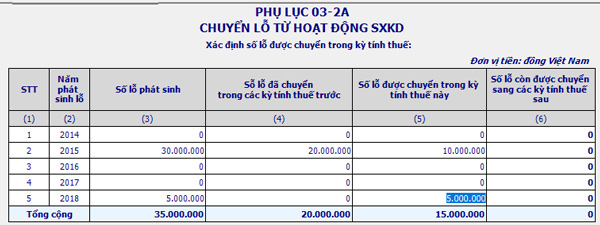

Các bạn quan sát mẫu Phụ lục 03-2A/TNDN bên dưới, sẽ thấy có 5 cột quan trọng:

Mẫu Phụ lục 03-2A/TNDN

Cột 2 – Năm phát sinh lỗ: có 5 dòng tương ứng với 5 năm được chuyển lỗ gần nhất

Cột 3 - Số lỗ phát sinh: Là tổng số lỗ của các năm ở cột 2. Các bạn căn cứ giá trị âm của chỉ tiêu C4 của các năm tương ứng của cột 2 đó để đưa vào cột này.

Cột 4 - Số lỗ đã chuyển trong các kỳ tính thuế trước: Ghi tổng số lỗ đã được chuyển trong các kỳ tính thuế trước của từng năm. (Chú ý: kỳ trước là trước năm chúng ta đang thực hiện QT chứ không phải trước năm đó).

Ví dụ: năm 2019 lỗ 30.000.000 đã chuyển 20.000.000 vào năm 2020

Thì sang năm 2023: 20.000.000 đã chuyển vào năm 2020 đó gọi là đã chuyển kỳ trước – đưa vào cột 4 dòng 4 năm 2019: 20.000.000

Cột (5) - Số lỗ được chuyển trong kỳ tính thuế này:

Được chuyển bao nhiêu thì phải phụ thuộc vào 2 yếu tố:

Số lãi phát sinh trong kỳ: Kiểm tra xem C4 (Trên 03/TNDN) đang dương bao nhiêu để ra số lỗ tối đa được chuyển

Số lỗ còn được chuyển: Kiểm tra Cột 6 (trên 03-2A/TNDN) để xem chúng ta còn bao nhiêu lỗ để chuyển của năm đó.

Với nguyên tắc: Lỗ của năm nào chuyển đúng dòng của năm đó, phải chuyển toàn bộ và liên tục nhưng tối đa bằng số lãi (giá trị dương ở C4)

Ví dụ cách chuyển chỗ:

Công ty C thành lập năm 2019, quyết toán thuế TNDN trên 03/TNDN: ra âm - lỗ: C4 = (30.000.0000) nên không phải nộp thuế TNDN năm 2019.

Năm 2020, quyết Toán ra C4 = 15.000.000, khi C4 dương mà kỳ trước có lỗ chúng ta sẽ tiến hành làm phụ lục chuyển lỗ 03-2A/TNDN.

Sau khi chuyển lỗ 15.000.000 ở cột 5 thì lúc này C3a = C3 = 15.000.000. Sẽ làm cho C4 về bằng 0 => Năm 2020 công ty C không phải đóng thuế TNDN.

Năm 2021: Quyết Toán ra C4 = 5.000.000, khi C4 dương mà kỳ 2019 có số lỗ chưa chuyển hết (còn 15 triệu) chúng ta sẽ tiền hành làm phụ lục chuyển lỗ 03-2A/TNDN vào năm 2021.

Sau khi chuyển lỗ 5.000.000 ở cột 5 thì lúc này C3a = C3 = 5.000.000. Sẽ làm cho C4 về bằng 0 => Năm 2021 công ty C không phải đóng thuế TNDN.

Năm 2022: Quyết Toán ra C4 = (5.000.000), khi C4 âm thì suy ra năm 2022 công ty C không phải nộp thuế TNDN. Và vì đã lỗ nên công ty C không phải chuyển lỗ.

Năm 2023: Quyết Toán ra C4 = 500.000.000, khi C4 dương mà kỳ 2019 (còn 10tr) + 2022 (có 5tr chưa chuyển) chúng ta sẽ tiến hành làm phụ lục chuyển lỗ 03-2A/TNDN.

Sau khi đã nhập xong trên Phụ lục chuyển lỗ 03-2A/TNDN thì phần mềm HTKK sẽ tự động cập nhật số liệu lên Chỉ tiêu C3a trên Tờ khai quyết toán 03/TNDN. Đến đây là hoàn thành rồi nhé!

Phần mềm HTKK sẽ tự động cập nhật số liệu lên Chỉ tiêu C3aNhư vậy là các bạn đã Chuyển lỗ trên Tờ khai Quyết toán thuế TNDN thành công nha!

Lưu ý: Theo thông tư 96/2015/TT-BTC (sửa đổi, bổ sung Khoản 2 Điều 4 Thông tư số 78/2014/TT-BTC)

- Doanh nghiệp trong kỳ tính thuế có các hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia thực hiện dự án đầu tư (trừ dự án thăm dò, khai thác khoáng sản) nếu bị lỗ thì số lỗ này được bù trừ với lãi của hoạt động sản xuất kinh doanh (bao gồm cả thu nhập khác quy định tại Điều 7 Thông tư số 78/2014/TT-BTC), sau khi bù trừ vẫn còn lỗ thì tiếp tục được chuyển sang các năm tiếp theo trong thời hạn chuyển lỗ theo quy định. |