Bảng kê bán ra: dùng để kê khai các hóa đơn đầu ra đã xuất khi bán hàng hóa, cung ứng dịch vụ trong kỳ

+ Hóa đơn đầu ra của kỳ nào thì kê khai vào đúng kỳ đó

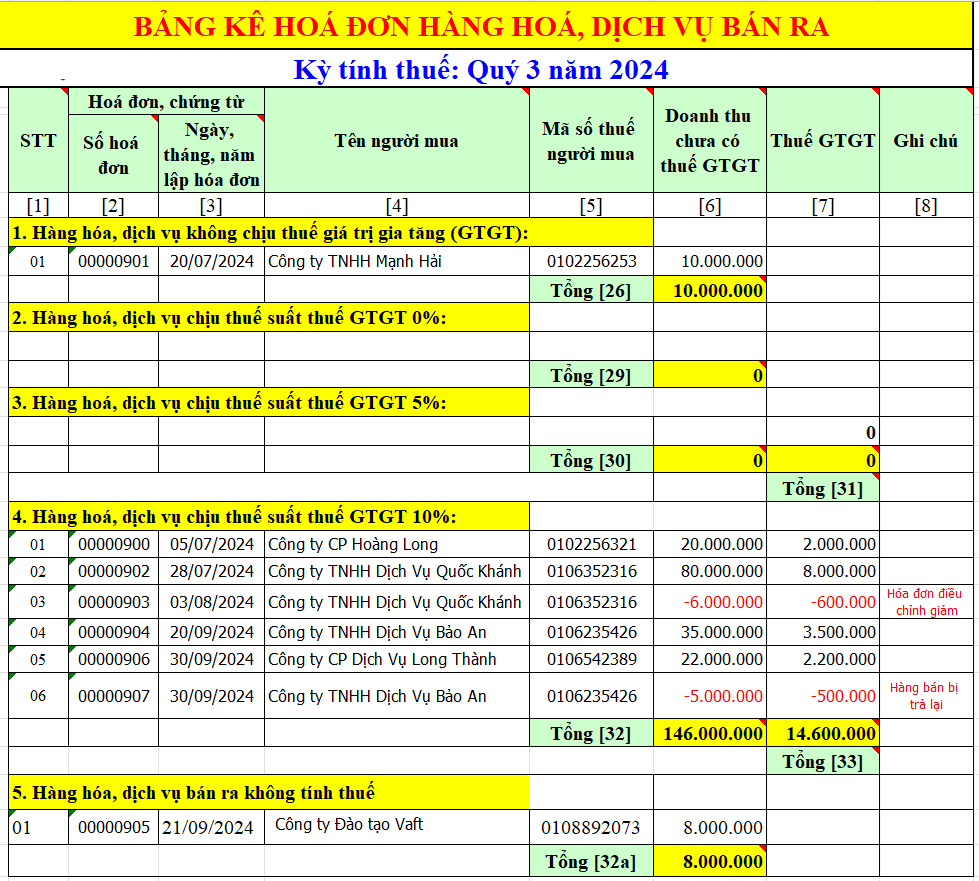

Ví dụ 1: Khi lập bảng kê bán ra cho kỳ quý 3/2024 thì chỉ kê khai các hóa đơn đầu ra phát sinh trong kỳ quý 3/2024 (Hóa đơn được lập từ ngày 01/07/2024 đến hết ngày 30/09/2024)

+ Không được kê khai các hóa đơn đầu ra của kỳ khác vào bảng kê của kỳ này.

Ví dụ 2: Khi lập bảng kê bán ra cho kỳ quý 3/2024 thì không được kê khai các hóa đơn đầu ra phát sinh của kỳ quý 2/2024 trở về trước hoặc các hóa đơn đầu ra phát sinh của kỳ quý 4/2024 trở về sau

+ Đối với các hóa đơn điều chỉnh phát sinh khi xử lý hóa đơn có sai sót hoặc bị trả lại hàng... thì:

+/ Nếu phát sinh cùng kỳ với hóa đơn bị điều chỉnh thì: kê khai vào bảng kê của kỳ phát sinh hóa đơn điều chỉnh

Ví dụ 3: Các bạn nhìn vào bảng kê kỳ quý 3/2024 của công ty Kế Toán VAFT bên trên đang có phát sinh 2 hóa đơn điều chỉnh giảm

+/ Hóa đơn điều chỉnh số 00000903 đang điều chỉnh giảm cho hóa đơn bị điều chỉnh số 00000902: 2 hóa đơn này đang phát sinh cùng kỳ (cùng kỳ quý 3/2024, Ngày 28/07/2024 và ngày 03/08/2024 đều thuộc kỳ quý 3/2024) => Nên cả 2 hóa đơn này sẽ được kê khai vào kỳ quý 3/2024

+/ Hóa đơn điều chỉnh số 00000907 đang điều chỉnh giảm cho hóa đơn bị điều chỉnh số 00000904: 2 hóa đơn này cũng đang phát sinh cùng kỳ (cùng kỳ quý 3/2024, Ngày 20/09/2024 và ngày 30/09/2024 đều thuộc kỳ quý 3/2024) => Nên cả 2 hóa đơn này cũng sẽ được kê khai vào kỳ quý 3/2024

+ Nếu phát sinh khác kỳ với hóa đơn bị điều chỉnh: không kê khai vào kỳ này, mà phải kê khai điều chỉnh, bổ sung vào kỳ có hóa đơn gốc đó

Ví dụ 4:

+/ Ngày 30/09/2024, bán hàng đã xuất hóa đơn số 00000123 (Thuộc quý 3/2024)

+ Đến 02/10/2024, phát hiện ra hóa đơn số 00000123 có sai sót nên đã xuất hóa đơn điều chỉnh số 00000129 (Thuộc quý 4/2024)

=> Hóa đơn điều chỉnh số 00000129 không được kê khai vào kỳ quý 4/2024 mà phải thực hiện khai điều chỉnh, bổ sung vào kỳ có hóa đơn gốc (hóa đơn số 00000123) là kỳ quý 3/2024

(Mục đích: để xác định nghĩa vụ thuế đúng kỳ: bán hàng vào kỳ quý 3/2024 thì toàn bộ doanh thu và số tiền thuế GTGT đầu ra sẽ phải ghi nhận vào kỳ quý 3/2024)

+ Đối với các hóa đơn điều chỉnh thông tin không liên quan đến số tiền thuế GTGT và doanh thu như: hóa đơn điều chỉnh sai mã số thuế; tên hàng hóa dịch vụ... thì không cần không cần phải kê khai các hóa đơn điều chỉnh nội này vì nó không làm ảnh hưởng đến tờ khai thuế GTGT

+ Hóa đơn điều chỉnh giảm kê khai âm bằng cách đặt dấu trừ đằng trước

+ Hóa đơn điều chỉnh tăng kê khai dương (không cần đặt dấu cộng đằng trước)

+ Đối với các hóa đơn thay thế phát sinh khi xử lý hóa đơn có sai sót hoặc bị trả lại hàng... thì:

+/ Nếu hóa đơn thay thế và hóa đơn bị thay thế phát sinh cùng 1 kỳ thì chỉ thực hiện kê khai hóa đơn thay thế vào kỳ phát sinh hóa đơn thay thế mà không thực hiện kê khai hóa đơn bị thay thế nữa.

Ví dụ 5:

+/ Ngày 12/09/2024, bán hàng đã xuất hóa đơn số 00000100 (Thuộc quý 3/2024)

+ Đến 15/09/2024, phát hiện ra hóa đơn số 00000100 có sai sót nên đã xuất hóa đơn thay thế số 00000115 (Cũng thuộc quý 3/2024)

=> Hóa đơn thay thế số 00000115 đang phát sinh cùng 1 kỳ với hóa đơn bị thay thế số 00000100 (đều phát sinh vào kỳ quý 3/2024)

=> Khi kê khai: chỉ thực hiện kê khai hóa đơn thay thế số 00000115 vào kỳ quý 3/2024 mà không thực hiện kê khai hóa đơn bị thay thế số 00000100 nữa.

+ Nếu hóa đơn thay thế và hóa đơn bị thay thế phát sinh khác kỳ thì phải kê khai điều chỉnh, bổ sung hóa đơn thay thế vào kỳ tính thuế có sai sót (Kỳ phát sinh hóa đơn gốc)

Ví dụ 6:

+/ Ngày 28/09/2024, bán hàng đã xuất hóa đơn số 00000119 (Thuộc quý 3/2024)

+ Đến 02/10/2024, phát hiện ra hóa đơn số 00000119 có sai sót nên đã xuất hóa đơn thay thế số 00000125 (Thuộc quý 4/2024)

=> Hóa đơn thay thế số 00000125 đang phát sinh khác kỳ với hóa đơn bị thay thế số 00000119

=> Khi kê khai: phải kê khai điều chỉnh, bổ sung hóa đơn thay thế số 00000125 vào kỳ quý 3/2024

(Mục đích: để xác định nghĩa vụ thuế đúng kỳ: bán hàng vào kỳ quý 3/2024 thì toàn bộ doanh thu và số tiền thuế GTGT đầu ra sẽ phải ghi nhận vào kỳ quý 3/2024)

+ Nếu Hóa đơn gốc (Hóa đơn có sai sót) đang sai các chỉ tiêu không liên quan đến số tiền trên hóa đơn như: Sai mã số thuế, sai tên hàng hóa dịch vụ, sai đơn vị tính, sai số tiền viết bằng chữ… thì khi lập hóa đơn thay thế thì không phải kê khai điều chỉnh bổ sung (Vì các sai sót trên không làm thay đổi doanh thu và tiền thuế => Doanh thu và tiền thuế trên hóa đơn thay thế và hóa đơn bị thay thế trong trường hợp này là giống nhau => Không thay đổi giá trị của tờ khai => Doanh nghiệp chỉ cần kê khai 1 lần doanh thu và tiền thuế đầu ra theo số đúng (số đúng này đang có trên cả hóa đơn thay thế và hóa đơn bị thay thế) vào kỳ phát sinh nghĩa vụ thuế theo quy định tại điều 8 của thông tư 219/2013/TT-BTC

+ Không kê khai các hóa đơn được giảm thuế GTGT vào bảng kê bán ra

Các hóa đơn đầu ra được giảm thuế suất còn 8% kê khai sang phụ lục giảm thuế “PL 142/2024/QH15”

- Cột (1) - STT : ghi số thứ tự của hóa được kê khai trong mục đó

- Cột (2): Ghi số hoá đơn

- Cột (3): Ghi ngày, tháng, năm trên hoá đơn

- Cột (4): Ghi tên công ty mua hàng, nếu bán hàng cho cá nhân thì ghi tên của cá nhân đó

- Cột (5): Ghi MST công ty mua hàng, nếu bán hàng cho cá nhân không có MST thì bỏ qua

- Cột (6) - "Doanh thu chưa có thuế GTGT": Kê khai giá trị hàng hoá, dịch vụ bán ra chưa có thuế GTGT (Lấy tại dòng cộng tiền hàng trên hóa đơn)

- Cột (7) - "Tiền thuế GTGT": Kê khai số tiền thuế GTGT (Lấy tại dòng Tiền thuế GTGT trên hóa đơn)

- Mục 1: Hàng hóa, dịch vụ bán ra không chịu thuế:

Dùng để kê khai các hóa đơn không chịu thuế đã xuất bán trong kỳ

Trên hóa đơn điện tử có dòng thuế suất ghi là “KCT”

=> Đưa số liệu tại mục 1 này lên chỉ tiêu số 26 trên tờ khai thuế GTGT

- Mục 2: Hàng hóa dịch vụ bán ra chịu thuế suất 0%

Dùng để kê khai các hóa đơn có thuế suất 0% đã xuất bán trong kỳ

Trên hóa đơn điện tử có dòng thuế suất ghi là “0%”

=> Đưa số liệu tại mục 2 này lên chỉ tiêu số 29 trên tờ khai thuế GTGT

- Mục 3: Hàng hóa dịch vụ bán ra chịu thuế suất 5%

Dùng để kê khai các hóa đơn chịu thuế suất 5% đã xuất bán trong kỳ

Trên hóa đơn điện tử có dòng thuế suất ghi là “5%”

=> Đưa số liệu tại mục 3 này lên chỉ tiêu số 30, 31 trên tờ khai thuế GTGT

- Mục 4: Hàng hóa dịch vụ bán ra chịu thuế suất 10%

Dùng để kê khai các hóa đơn chịu thuế suất 10% đã xuất bán trong kỳ

Trên hóa đơn điện tử có dòng thuế suất ghi là “10%”

=> Đưa số liệu tại mục 4 này lên chỉ tiêu số 32, 33 trên tờ khai thuế GTGT

- Mục 5: Hàng hóa dịch vụ bán ra không tính thuế

Dùng để kê khai các hóa đơn không phải kê khai nộp thuế đã xuất bán trong kỳ

Trên hóa đơn điện tử có dòng thuế suất ghi là “KKKNT”

=> Đưa số liệu tại mục 5 này lên chỉ tiêu số 32a trên tờ khai thuế GTGT

Bắt đầu kể từ ngày 01/01/2015 trở đi, kể từ khi Luật thuế sửa đổi số: 71/2014/QH13 có hiệu lực thì đã bỏ quy định doanh nghiệp phải gửi Bảng kê mua vào, bán ra khi lập hồ sơ khai thuế GTGT.

Nhưng doanh nghiệp phải hạch toán đầy đủ, kịp thời các chứng từ mua, bán hàng hóa, dịch vụ theo quy định của Luật kế toán và Luật thuế để xác định chính xác số thuế và xuất trình đầy đủ khi cơ quan thuế thực hiện công tác thanh, kiểm tra.

=> Vậy là hiện nay, doanh nghiệp không phải nộp bảng kê bán kèm kèm theo tờ khai thuế GTGT nữa

Việc làm bảng kê bán ra là để phục vụ cho mục đích tổng hợp thông tin để kê khai lên tờ khai thuế GTGT

Công ty đào tạo Kế Toán VAFT mời các bạn tham khảo thêm: