- Tờ khai thuế GTGT mẫu 01/GTGT là dành cho những DN kê khai thuế GTGT theo phương pháp khấu trừ.

-> Cách xác định Doanh nghiệp mình kê khai theo phương pháp khấu trừ hay trực tiếp.

- Phải kê khai trên phần mềm HTKK mới nhất để hạn chế lỗi, nếu chưa có bạn có thể tải về hoặc xem tại đây nha: Phần mềm HTKK mới nhất

Sau đây Công ty Kế toán VAFT sẽ hướng dẫn cách lập tờ khai thuế GTGT mẫu 01/GTGT trên phần mềm HTKK mới nhất, chi tiết từng chỉ tiêu:

Chú ý: Nếu trong tháng/quý DN bạn không phát sinh hóa đơn đầu ra, đầu vào => Thì vẫn phải kê khai và nộp tờ khai tháng/quý đó nha (Tích vào chỉ tiêu 21 trên Tờ khai) -> Kết xuất rồi nộp qua mạng như bình thường nha (không nộp là bị phạt chậm nộp đó nha).

-> Chọn: "Thuế giá trị gia tăng"

-> Chọn: “Tờ khai thuế GTGT (01/GTGT)(TT80/2021)”

-> Chọn Cơ quan thuế cấp Cục "CQT cấp Cục" -> Là Cục thuế Tỉnh/Thành nơi DN đăng ký kinh doanh.

-> Chọn Cơ quan thuế nơi nộp "CQT nơi nộp" -> Là chi cục thuế Quận/huyện nơi DN đăng ký kinh doanh.

-> Chọn loại tờ khai: "Tờ khai tháng hoặc Tờ khai quý.

-> Chọn kỳ tính thuế: "Tháng/quý, năm" (mặc định sẽ là tháng hoặc quý hiện tại)

Xem thêm: Cách xác định kê khai thuế GTGT theo tháng hay quý.

-> Chọn các phụ lục nếu có (VD: Trường hợp kê khai thuế GTGT vãng lai, trường hợp DN được giảm thuế GTGT ...), còn nếu là những DN thông thường sẽ không cần chọn Phụ lục, các bạn sẽ kê khai trực tiếp trên Tờ khai thôi nha

-> Sau đó chọn: “Đồng ý”: như hình dưới:

- Sau khi các bạn ấn "Đồng ý" màn hình sẽ xuất hiện như hình dưới:

1. Cách kê khai hóa đơn đầu vào trên tờ khai 01/GTGT:

Chỉ tiêu [21]: Nếu trong kỳ không phát sinh hóa đơn đầu ra, đầu vào bạn click vào đây.

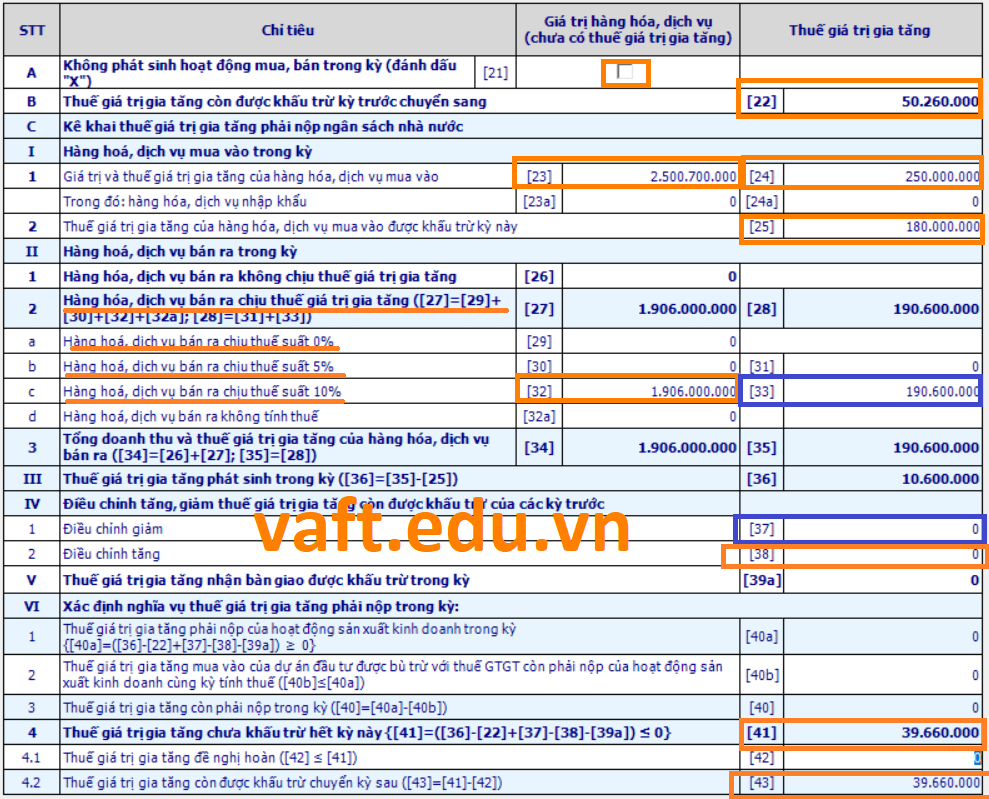

Chỉ tiêu [22]: - Số thuế GTGT còn được khấu trừ kỳ trước chuyển sang:

- Số liệu ghi vào chỉ tiêu này là số thuế đã ghi trên chỉ tiêu [43] của Tờ khai thuế GTGT kỳ trước.

+) Trường hợp bạn cài lại máy tính hoặc bị mất dữ liệu (các bạn phải kiểm tra Chỉ tiêu 43 của Tờ khai lần đầu kỳ trước số liệu như nào) => Nếu phần mềm HTKK không nhảy số liệu sang thì bạn phải nhập bằng tay số tiền ở chỉ tiêu [43] của kỳ trước vào đây.

Chỉ tiêu [23]: - Giá trị của hàng hóa, dịch vụ mua vào:

- Số liệu ghi vào mã số này là: Tổng giá trị hàng hóa, dịch vụ mua vào trong kỳ chưa có thuế GTGT.

Chỉ tiêu [24]: Thuế GTGT của hàng hóa, dịch vụ mua vào:

- Số liệu ghi vào mã số này là: Tổng toàn bộ số tiền thuế GTGT của hàng hóa, dịch vụ mua vào (Dù được khấu trừ hay không được khấu trừ, thì các bạn cũng nhập hết vào đây nha)

Chỉ tiêu [23a]: - Giá trị của hàng hóa, dịch vụ nhập khẩu:

- Số liệu ghi vào mã số này là: Tổng giá trị hàng hóa, dịch vụ nhập khẩu trong kỳ chưa có thuế GTGT.

Chỉ tiêu [24a]: Thuế GTGT của hàng hóa, dịch vụ nhập khẩu:

- Số liệu ghi vào mã số này là: Tổng toàn bộ số tiền thuế GTGT của hàng hóa, dịch vụ nhập khẩu (Dù được khấu trừ hay không được khấu trừ, thì các bạn cũng nhập hết vào đây nha)

Chỉ tiêu [25]: Tổng số thuế GTGT được khấu trừ kỳ này:

- Số liệu ghi vào mã số này là: Tổng số tiền thuế GTGT của hàng hóa, dịch vụ mua vào được khấu trừ (Chỉ nhập phần tiền thuế GTGT đủ điều kiện được khấu trừ) cụ thể xem dưới đây nha:

Tham khảo Khoá học Kế toán tổng hợp thực tế

|

Cách phân bổ thuế GTGT được khấu trừ:

Ví dụ 1: Công ty Phú An Khang Sài Gòn sản xuất kinh doanh mặt hàng Chịu thuế GTGT.

- Trong Quý có mua hàng hoá trị giá 2.500.700.000, tiền thuế GTGT là: 250.000.000.

- Vì Công ty hoạt động trong lĩnh vực thương mại và lĩnh vực đào tạo (lĩnh vực đào tạo không chịu thuế ) -> Nên công ty chỉ được khấu trừ thuế GTGT là: 180.000.000

Cách kê khai chỉ tiêu 23, 24, 25 như sau:

Chỉ tiêu 23: 2.500.700.000

Chỉ tiêu 24: 250.000.000

Chỉ tiêu 25: 180.000.000. (Vì chỉ được khấu trừ 180tr, nên chỉ ghi vào chỉ tiêu 25 số tiền được khấu trừ)

Tham khảo Khoá học Kế toán nhà hàng khách sạn

Ví dụ 2: Công ty VAFT sản xuất kinh doanh mặt hàng KHÔNG chịu thuế.

- Trong quý có phát sinh các hóa đơn đầu vào Tổng cộng: 100.000.000. Thuế GTGT: 10.000.000.

Cách kê khai chỉ tiêu 23, 24, 25 như sau:

Chỉ tiêu 23: 100.000.000

Chỉ tiêu 24: 10.000.000

Chỉ tiêu 25: 0 (Vì không được khấu trừ, nên chỉ tiêu 25 = 0)

Tham khảo Khoá học Ôn thi Đại lý Thuế

Ví dụ 3: Công ty VAFT vừa kinh doanh mặt hàng CHỊU THUẾ và KHÔNG CHỊU THUẾ.

+) Trong quý Công ty có các hóa đơn đầu vào như sau:

- Tổng chi phí (hóa đơn đầu vào) là: 450.000.000, thuế GTGT: 45.000.000, trong đó:

- Hóa đơn dùng riêng cho việc SXKD mặt hàng CHỊU THUẾ: 200.000.000. Thuế GTGT: 20.000.000

- Hóa đơn dùng riêng cho việc SXKD mặt hàng KHÔNG CHỊU THUẾ: 150.000.000. Thuế GTGT: 15.000.000

- Hóa đơn dùng chung cho cả CHỊU THUẾ VÀ KHÔNG CHỊU THUẾ: 100.000.000. Thuế GTGT: 10.000.000

+) Trong quý đó Công ty có Doanh thu cụ thể như sau:

- Tổng Doanh thu là: 1.000.000.000 trong đó:

- Doanh thu từ việc bán hàng CHỊU THUẾ: 600.000.000

- Doanh thu từ việc bán hàng KHÔNG CHỊU THUẾ: 400.000.000

Cách kê khai chỉ tiêu 23, 24, 25 như sau:

Chỉ tiêu 23: 200.000.000 + 150.000.000 + 100.000.000 = 450.000.000

Chỉ tiêu 24: 20.000.000 + 15.000.000 + 10.000.000 = 45.000.000

Chỉ tiêu 25: 20.000.000 + 6.000.000 = 26.000.000

=> Cách tính để ghi vào chỉ tiêu 25:

- Số thuế GTGT đầu vào dùng riêng cho việc SXKD mặt hàng CHỊU THUẾ thì sẽ được khấu trừ toàn bộ. (ghi vào 25)

- Số thuế GTGT đầu vào dùng riêng cho việc SXKD mặt hàng KHÔNG CHỊU THUẾ thì sẽ được KHÔNG được khấu trừ (tức là sẽ không được ghi vào 25)

- Còn số thuế GTGT dùng chung (10.000.000) ta sẽ phân bổ theo tỷ lệ % doanh thu như sau:

+ Doanh thu từ CHỊU THUẾ là: 600.000.000/ 1 tỷ: Chiếm 60%

+ Doanh thu từ KHÔNG CHỊU THUẾ Là: 400.000.000/ 1 tỷ: Chiếm 40%

=> Như vậy: Thuế GTGT được khấu trừ là 10.000.000 x 60% = 6.000.000

Lưu ý: Doanh nghiệp kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT hàng tháng/quý tạm phân bổ số thuế GTGT của hàng hóa, dịch vụ, tài sản cố định mua vào được khấu trừ trong tháng/quý.

-> Cuối năm thực hiện tính phân bổ số thuế GTGT đầu vào được khấu trừ của năm để kê khai điều chỉnh thuế GTGT đầu vào đã tạm phân bổ khấu trừ theo tháng/quý.

|

2. Cách kê khai hóa đơn đầu ra trên tờ khai 01/GTGT:

- Các cần phải xác định được DN sản xuất kinh doanh mặt hàng chịu thuế bao nhiêu % để kê khai cho chính xác nha, có 5 trường hợp: Không chịu thuế, Thuế suất 0%, Thuế suất 5%, Thuế suất 10%, Không phải tính nộp thuế, cụ thể như sau:

Chỉ tiêu [26]: Hàng hóa, dịch vụ bán ra không chịu thuế GTGT

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ không chịu thuế GTGT

Ví dụ 4: Cùng với Ví dụ 3 bên trên, thì các bạn nhập vào chỉ tiêu 26: 400.000.000

Xem thêm: Đối tượng không chịu thuế GTGT.

Chỉ tiêu [27] và [28]: Phần mềm sẽ tự động cập nhật.

Chỉ tiêu [29]: Hàng hoá, dịch vụ bán ra chịu thuế suất 0%

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ chịu thuế suất 0%

Xem thêm: Đối tượng chịu thuế GTGT 0%.

Chỉ tiêu [30] và [31]: Hàng hoá, dịch vụ bán ra chịu thuế suất 5%

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ chịu thuế suất 5% và Tiền thuế GTGT

Xem thêm: Các mặt hàng chịu thuế suất 5%.

Chỉ tiêu [32] và [33]: Hàng hoá, dịch vụ bán ra chịu thuế suất 10%

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ chịu thuế suất 10% và Tiền thuế GTGT

Những đối tượng không nằm trong các mức thuế suất trên thì sẽ chịu thuế suất 10%.

Chỉ tiêu [32a]: Hàng hoá, dịch vụ bán ra không tính thuế:

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ không phải kê khai, tính nộp thuế GTGT.

Xem thêm: Các trường hợp không phải kê khai tính nộp thuế GTGT.

Chỉ tiêu [34], [35] và [36]: Phần mềm sẽ tự động cập nhật.

Cách kê khai giảm 2% thuế GTGT (Từ 10% xuống 8%):

Theo Nghị quyết 43/2022/QH15 và Nghị định 15/2022/NĐ-CP quy định: Giảm thuế GTGT đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%: Từ 10% -> Xuống 8%.

- Thời gian áp dụng kể từ ngày 01/02/2022 đến hết ngày 31/12/2022.

=> Chi tiết về các mặt hàng, dịch vụ được giảm; Điều kiện được giảm … Chi tiết xem tại đây nha: Nghị định 15/2022/NĐ-CP.

Như vậy:

- Nếu DN kê khai theo tháng sẽ phải chú ý khi kê khai tháng 02 đến tháng 12/2022

- Nếu DN kê khai theo Qúy thì chú ý kê khai Từ Qúy 1 đên Qúy 4/2022.

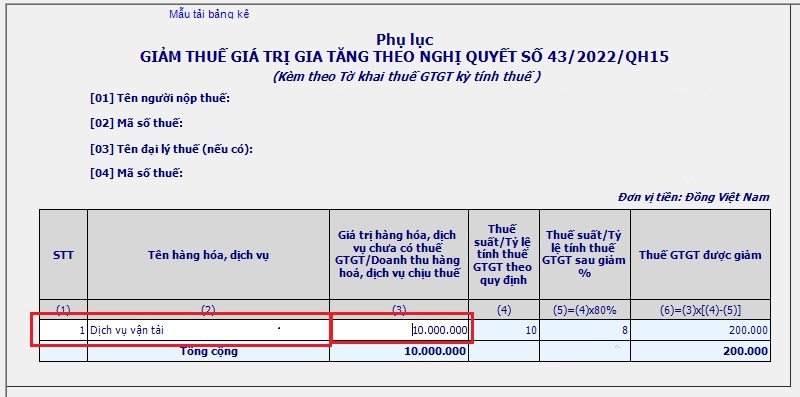

Ví dụ cụ thể như sau:

- Công ty Kế toán VAFT, là doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ, cung cấp dịch vụ vận tải cho Công ty B theo hợp đồng ký kết giữa hai bên, giá tính thuế là 10.000.000 đồng. Dịch vụ vận tải áp dụng thuế suất 10%.

- Theo quy định tại Nghị quyết 43 và Nghị định 15 thì “Dịch vụ vận tải” thuộc đối tượng được giảm thuế GTGT từ 10% xuống 8% từ ngày 01/02/2022 đến hết ngày 31/12/2022.

- Ngày 15/11/2022, Công ty cung cấp dịch vụ vận tải cho Công ty B thì khi lập hóa đơn GTGT giao cho Công ty B, Công ty ghi như sau:

1. Cách viết hóa đơn GTGT giảm 2% thuế GTGT:

Tại cột (Hàng hóa, dịch vụ) ghi: “Dịch vụ vận tải”

Cộng tiền hàng ghi: 10.000.000 đồng

Thuế suất thuế GTGT ghi: “8%”

Tiền thuế GTGT ghi: “800.000 đồng”

Tổng giá thanh toán: “10.800.000 đồng”.

| Cộng tiền hàng |

10.000.000 |

| Thuế suất thuế GTGT: 8%. Tiền thuế GTGT: |

800.000 |

| Tổng cộng tiền thanh toán |

10.800.000 |

2. Cách kê khai Tờ khai thuế GTGT tháng 11/2022 như sau:

- Căn cứ vào hóa đơn GTGT đó, Công ty kế toán VAFT kê khai thuế GTGT đầu ra, Công ty B kê khai khấu trừ thuế GTGT theo số thuế đã giảm ghi trên hóa đơn là 800.000đ.

Bước 1: Khi đăng nhập vào phần mềm HTKK -> Tiếp đó mở "Tờ khai thuế GTGT (01/GTGT)(TT80/2021)" -> Thì nhớ Tích chọn "PL 43/2022/QH15" (Các bạn kéo con chuột xuống cuối cùng sẽ thấy nha).

- Cách kê khai Phụ lục 43/2022/QH15 như sau:

Cột (2) Tên hàng hóa dịch vụ -> Lựa chọn “Dịch vụ vận tải”.

Cột (3) Giá trị hàng hóa, dịch vụ chưa có thuế GTGT/Doanh thu hàng hoá, dịch vụ chịu thuế ghi: 10.000.000.

Các Cột còn lại (4,5,6): -> Phần mềm sẽ tự động lấy số liệu.

Bước 2: Sau khi kê xong Phụ lục (PL 43/2022/QH15) -> Các bạn bấm vào "Ghi" để phần mềm HTKK tổng hợp số liệu lên Tờ khai 01/GTGT là xong nha:

|

Tham khảo Khoá học Kế toán nhà hàng khách sạn

3. Cách kê khai Chỉ tiêu 37 và 38 trên tờ khai thuế GTGT:

Chú ý: 2 Chỉ tiêu [37] và [38] chỉ thực hiện khi các bạn có kê khai bổ sung, điều chỉnh kỳ trước hoặc yêu cầu của Cơ quan thuế.

Chỉ tiêu [37]: Điều chỉnh giảm:

- Sau khi kê khai bổ sung điều chỉnh xong -> Nếu xuất hiện Chỉ tiêu [43] trên Phụ lục KHBS của kỳ trước là số âm (tức là trong ngoặc) thì bạn nhập số tiền đó vào Chỉ tiêu [37] của kỳ hiện tại.

Ví dụ 5: Hiện tại bạn đang kê khai thuế GTGT quý 4/2022.

- Nhưng lại phát hiện kê khai sai hóa đơn đầu ra của Qúy 1/2022 -> Nên phải vào tờ khai Qúy 1/2022 để kê khai bổ sung điều chỉnh.

=> Sau khi kê khai bổ sung xong thì trên "Phụ lục KHBS" xuất hiện Chỉ tiêu [43]: (1.000.000), nằm trong ngoặc -> Tức là số âm (giảm số thuế được khấu trừ chuyển kỳ sau).

-> Như vậy bạn sẽ nhập 1.000.000 vào Chỉ tiêu [37] của Qúy 4/2022.

Chỉ tiêu [38]: Điều chỉnh tăng:

- Cũng như chỉ tiêu [37] nhưng ngược lại.

- Tức là: Sau khi kê khai bổ sung xong -> Nếu xuất hiện Chỉ tiêu [43] trên Phụ lục KHBS là số dương (Tức là: Không nằm trong ngoặc đơn) -> Thì các bạn nhập số tiền đó vào Chỉ tiêu [38] của kỳ hiện tại.

Ví dụ 6: Cùng với ví dụ 5 trên.

- Sau khi kê khai bổ sung, điều chỉnh xong tờ khai Qúy 1/2022 thì trên Phụ lục KHBS xuất hiện Chỉ tiêu 43: 1.000.000 (Không nằm trong ngoặc đơn tức là số dương)

-> Như vậy bạn sẽ nhập 1.000.000 vào Chỉ tiêu [38] của Tờ khai Qúy 4/2022.

Chỉ tiêu [40] đến Chỉ tiêu [43]: Phần mềm tự động cập nhật.

Chỉ tiêu [40b]:

- Chỉ Áp dụng đối với trường hợp NNT thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ có dự án đầu tư tại địa bàn tỉnh, thành phố trực thuộc trung ương cùng nơi đóng trụ sở chính, đang trong giai đoạn đầu tư thì lập hồ sơ khai thuế riêng cho dự án đầu tư và phải bù trừ số thuế GTGT của HHDV mua vào sử dụng cho dự án đầu tư với thuế GTGT của hoạt động sản xuất kinh doanh đang thực hiện.

- Chỉ tiêu [40b] nhập vào bảng chỉ tiêu này tương ứng với chỉ tiêu 28a “Thuế GTGT mua vào của dự án đầu tư” trên tờ khai 02/GTGT. Giá trị tại chỉ tiêu 28a trên tờ khai 02/GTGT không được lớn hơn giá trị chỉ tiêu [40a].

Cuối cùng: Các bạn quan tâm đến 2 chỉ tiêu đó là:

Chỉ tiêu [40]: Nếu xuất hiện số tiền ở đây thì phải nộp số tiền thuế này cho cơ quan thuế.

Chỉ tiêu [43]: Nếu xuất hiện số tiền ở đây thì phần mềm sẽ tự động chuyển sang Chỉ tiêu [22] của kỳ sau. (Không phải nộp tiền thuế).

- Nếu có chỉ tiêu nào mà các bạn không hiểu, các bạn hãy click chuột trái vào đó rồi ấn phím “F1” sẽ có hướng dẫn cụ thể nha!

=> Sau khi đã kê khai xong các Chỉ tiêu trên Tờ khai, các bạn kết xuất XML rồi vào trang thuedientu.gdt.gov.vn để nộp Tờ khai thuế GTGT mẫu 01/GTGT qua mạng nha.

-> Tiếp đó, nếu xuất hiện Chỉ tiêu 40 thì phải nộp tiền thuế nha!

4. Thời hạn nộp Tờ khai thuế GTGT mẫu 01/GTGT:

- Thời hạn nộp Tờ khai và thời hạn nộp Tiền thuế là cùng ngày nha.

(Nghĩa là: Sau khi nộp Tờ khai thuế GTGT xong - Nếu trên tờ khai có phát sinh tiền thuế GTGT phải nộp -> Thì nộp ngay số Tiền thuế GTGT đó cũng thời hạn như dưới nha).

Theo quy định tại Điều 44 Luật quản lý thuế 38/2019/QH14 quy định:

a) Thời hạn nộp tờ khai thuế GTGT theo tháng:

- Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo tháng;

Ví dụ: Hạn nộp Tờ khai thuế GTGT tháng 12/2022 là ngày 20/1/2023

b) Thời hạn nộp tờ khai thuế GTGT theo quý:

- Chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo quý.

Ví dụ: Hạn nộp Tờ khai thuế GTGT Qúy 4/2022 là ngày 31/01/2023.